ولث تک چیست؟ | انواع سرویسهای ولث تک

بسیاری از افراد، ولث تک را یک تکنولوژی تحول آفرین میدانند. رباتهای مشاور، سرویسهای سرمایهگذاری خرد، ابزارهای مدیریت سبد سهام، چند مثال از تکنولوژیهایی هستند که در دستهی ولث تک قرار میگیرند. این تکنولوژی تا کنون صنعت مالی جهان را بسیار دگرگون کرده است و در آینده نیز تحولات بسیاری را به ارمغان خواهد آورد. اما چگونه؟ در این مقاله از درگاه پرداخت پیپینگ به توضیح بیشتر ولث تک میپردازیم.

ولث تک چیست؟

ولث تک از دو کلمهی wealth به معنای سرمایه، و tech به معنای تکنولوژی تشکیل شده است و زیرمجموعهای از فین تک است. همان طور که فین تک، امور مالی را با تکنولوژی ترکیب میکند تا راه و روش ما را در سازماندهی، خرج کردن و دریافت پول متحول کند، ولث تک نیز سرمایه را با تکنولوژی ترکیب میکند تا روشهای مدیریت سرمایه و سرمایهگذاری را بهبود بخشد.

ارزش بازار ولث تک

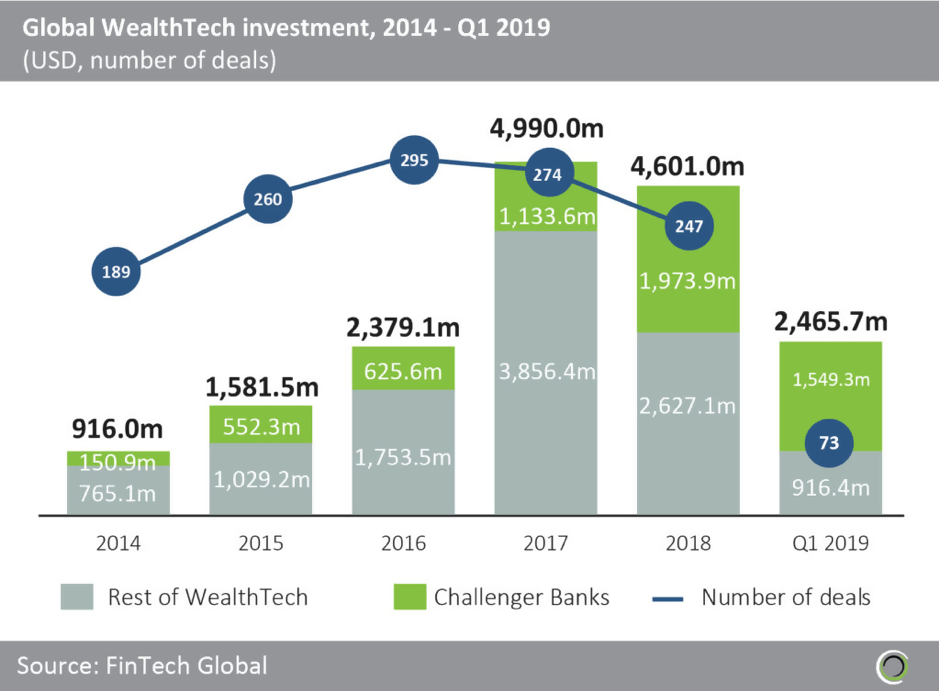

با توجه به دادههای آماری وبسایت FinTech Global، ولث تک یکی از داغترین بازارها در حوزهی فین تک است. این بازار از سال 2014 رشد چشمگیر خود را آغاز نمود و تا سال 2018 حجم سرمایهگذاری در آن بیش از پنج برابر افزایش یافت. این روند ادامه یافت و در سه ماههی اول 2019 حجم سرمایهگذاری در آن به 2.5 میلیارد دلار، یعنی بیش از نصف کل سرمایهگذاری سال قبل رسید.

انواع سرویسها و راه حلهای ولث تک

صنعت رو به رشد ولث تک را میتوان به طور کلی در هفت دسته تقسیمبندی کرد: رباتهای مشاور، بازنشستگی رباتیک، کارگزاریهای دیجیتال، سرمایهگذاری خرد، ابزارهای سرمایهگذاری، مدیریت سبد سهام و نرمافزارهای خدمات مالی.

رباتهای مشاور | Robo-advisors

اولین چیزی که ممکن است با شنیدن کلمهی ولث تک به ذهن آید، رباتهای مشاور است. این رباتها که از الگوریتمهای هوش مصنوعی و یادگیری ماشین استفاده میکنند، در بین سیستمهای مشاورهی سرمایهگذاری و مدیریت مالی بسیار پرطرفدارند. این رباتها با توجه به اهداف کاربر و درآمد او، موقعیتهای مناسب را برای سرمایهگذاری به کاربر معرفی میکنند.

از آنجایی که هوش مصنوعی تقریبا به طور کامل دخالت انسان را حذف میکند، هزینهی این سرویسها نسبتا پایین است. این هزینههای پایین باعث شده است که افرادی که قبلا نمیتوانستند از پس هزینهی مشاوران انسانی برآیند نیز وارد دنیای سرمایهگذاری شوند.

برخی از نمونههای مشهور رباتهای مشاور، Wealthfront و Wealthsimple هستند.

بازنشستگی رباتیک | Robo-retirement

پلتفرمهای بازنشستگی رباتیک، ابزارهایی هستند که با استفاده از الگوریتمهای تنظیم شده توسط رباتهای مشاور، برنامهی بازنشستگی کاربران را مدیریت میکنند. این پلتفرمها به افراد و همچنین کسب و کارهای کوچک کمک میکنند تا برنامههای پسانداز خود را بهتر مدیریت کنند.

RobustWealth یکی از نمونههای این پلتفرم است.

کارگزاریهای دیجیتال | Digital brokerage

هدف این پلتفرمها ارائهی دسترسی سریع و آسان سرمایهگذاران به بازار سهام و پیدا کردن موقعیتهای خوب سرمایهگذاری است. یک شکل پرطرفدار کارگزاری دیجیتال، تجارت اجتماعی است. در تجارت اجتماعی، همانند دیگر شبکههای اجتماعی، میتوانید افرادی را دنبال کنید. با دنبال کردن افراد میتوانید مشاهده کنید که آنها در چه چیزهایی سرمایهگذاری کردهاند.

eToro یکی از پلتفرمهای کارگزاری دیجیتال به شکل تجارت اجتماعی است.

سرمایهگذاری خرد | Micro-investing

برخی پلتفرمهای ولث تک در حوزهی سرمایهگذاریهای خرد فعالیت میکنند. این پلتفرمها به کاربران امکان این را میدهند تا بتوانند بدون نیاز به پرداخت حق کمیسیون، به طور مرتب مقدارهای کمی پول سرمایهگذاری کنند. هدف از این کار به دست آوردن پساندازهای بزرگ، با سرمایهگذاریهای کوچک و کمخطر است.

معمولا ارائه دهندگان این نوع پلتفرم، با دریافت مقدار کمی حق اشتراک به صورت ماهیانه، کسب درآمد میکنند.

Stash که یک پلتفرم سرمایهگذاری خرد است، به کاربران امکان شروع سرمایهگذاری را تنها با مبلغ پنج دلار میدهد.

ابزارهای سرمایهگذاری | Investment tools

این مبحث شامل سرویسهای دیجیتالی مختلفی میشود که به سرمایهگذاران اطلاعات بیشتری از طریق ارتباط گرفتن با خریداران، انجام تحقیقات، و دسترسی به مشاوره ارائه میدهند.

برای مثال، Nerdwallet امکان دسترسی به شبکهای از سرمایهگذاران خبره را به کاربران ارائه میدهد. علاوه بر آن کاربران میتوانند کارگزاریهای دیجیتالی موجود در بازار را با یکدیگر مقایسه کنند و گزارشهای پژوهشی را از طریق خبرنامه دریافت کنند.

مدیریت سبد سهام | Portfolio management

پلتفرمهای مدیریت سبد سهام در ولث تک، ابزاری هستند که به سرمایهگذاران امکان مدیریت و بررسی سبد سهام را در یک بستر واحد فراهم میسازند. این پلتفرمها امکان آنالیز و پیشبینی سرمایهگذاریها را به کاربران میدهند. همچنین به آنها کمک میکنند تصمیماتی را برای بهینهسازی تخصیص منابع به پرتفویهای مختلف خود اتخاذ کنند.

استارتاپ فرانسوی Grisbee نمونهای از این پلتفرمها است.

نرمافزارهای خدمات مالی | Financial services softwares

این دسته شامل شرکتهایی میشود که با ارائهی نرمافزارهای تخصصی، امکان مدیریت سرمایه و انتخاب استراتژیهای سرمایهگذاری را فراهم میکنند.

این دسته بیشتر بر خدمات B2B تمرکز دارد. شرکت Plaid Technologies یک واسطهی نرمافزاری است که برنامههای مالی کاربران را به شکل امن، به حسابهای بانکی آنها متصل میکند.

تاثیر ولث تک بر مدیریت سرمایه و صنعت مشاورهی مالی

ولث تک در سالهای اخیر به شکل نمایی رشد کرده است. به واسطهی این رشد، مدیریت سرمایه، و به طول کلی صنعت مالی به طور مداوم تحولاتی را به دنبال داشته است. پلتفرمها و راه حلهایی که از تکنولوژیهایی مانند کلاندادهها و هوش مصنوعی استفاده میکنند به تدریج جانشین سرویسهای سنتی مدیریت سرمایه شدهاند.

به همین دلیل است که بسیاری از شرکتهای بزرگ که این روند را شناختهاند، ابزارهای اختصاصی خود را ایجاد کردهاند، یا برای توسعهی آنها با کسب و کارهای فین تکی همکاری کردهاند.

با این حال، به ویژه برای افرادی با ارزش خالص دارایی بالا (HNWIs)، سیستمهای ولث تک بدون وجود یک جزء انسانی محدودیتهایی را ایجاد میکند. آن چه به نظر میرسد یک عامل بسیار مهم در موفقیت تجارتِ مشاورهی مالی، شخصی سازی است. هر فرد با توجه به نیازها و شرایط خاص خود، به مشاورهی خاصی نیازمند است که هنوز الگوریتمهای کامپیوتری قادر به اجرای بینقص آنها نیستند.

در عین حال، تخصص فنی نیز به تنهایی دیگر برای مشاورهی مالی کافی نیست. نکتهای که مشاوران مالی باید به آن توجه کنند، این است که آن چه ما را به عنوان انسان از تکنولوژی متمایز میکند را دریابند و این مهارتهای خاص را توسعه دهند.

آیندهی ولث تک

با توجه به تحولاتی که ولث تک تا به امروز در صنعت مالی ایجاد کرده است، مطمئنا میتوانیم در آینده منتظر نوآوریهای جدید و هیجانانگیز بسیاری باشیم.

این امر پذیرفتنی است که ولث تک سرانجام جایگزین مشاوران مالی خواهد شد؛ با این حال هیچ کس نمیتواند به صورت قطعی بگوید که آیا این اتفاق میافتد یا نه، و یا چه زمانی این اتفاق خواهد افتاد. ممکن است دو یا سه سال، یک دهه، یا بیشتر باشد. بنابراین بهتر است تمرکز خود را بر آنچه اکنون میتوانیم در افق این تکنولوژی ببینیم اختصاص دهیم.

ابتدا، برای حفظ حریم شخصی افراد، امنیت دادهها باید اولویت شمارهی یک ارائهدهندگان ولث تک شود. هر شرکتی که این مورد را نادیده بگیرد، احتمالا در آینده کمتر مطرح خواهد بود.

علاوه بر آن، توسعهی فناوریهای پیشبینی و آنالیز دادهها برای بقای شرکتهای ولث تک بسیار مهم است؛ چرا که به آنها کمک میکند تا بینش بهتری در مورد رفتار مشتریان و نیازهای آنها به دست آورند و بتوانند خدمات و محصولات خود را بهبود بخشند. طبق یک بررسی، شرکتهای مدیریت دارایی که از این فناوریها بهره بردهاند، در 12 ماه گذشته به طور متوسط 11 درصد در تعداد مشتریان رشد داشتهاند.

به جز اینها، رایانش ابری نیز به عنوان یک فناوری مهم در ولث تک باقی خواهد ماند؛ چرا که یکی از عوامل اصلی رشد پایدار شرکتها است. طلوع فناوری بلاک چین نیز دستههای جدید دارایی را ایجاد کرده است و به این کار نیز ادامه خواهد داد. و در آخر رایانش کوانتومی به مدیران سرمایه کمک خواهد کرد تا با بار اضافی اطلاعات دست و پنجه نرم کنند و تصمیمگیری برای سرمایهگذاریهای درازمدت را بهبود بخشند.

کلام پایانی

ولث تک نحوهی برخورد مشاوران و سرمایهگذاران را نسبت به مدیریت سرمایه دگرگون کرده است. این فناوری با این که چالشهای جدیدی را برای بازار ایجاد کرده است، اما فرصتهای بسیاری را نیز به ارمغان آورده است. برای استارتاپهای ولث تکی، این به معنای ارائهی ایدههای تازه برای استفاده از فناوریهای نو، با تمرکز بر امنیت دادهها، پیشبینی و آنالیز دادهها، و بسیاری موارد دیگر است. برای مشاوران مالی نیز، این به معنای ارائهی ارزشهایی است که فراتر از توانایی الگوریتمهای کامپیوتری باشد.

ارسال نظر